Vermögensbarometer: Was die Deutschen übers Geld denken

So richtig gern reden die Deutschen ja nicht über Geld. Wer trotzdem herausfinden möchte, wie Menschen hierzulande mit ihren Finanzen umgehen und was sie vom Zinstief halten, sollte sich das Vermögensbarometer des Deutschen Sparkassen- und Giroverbandes (DSGV) ansehen.

Diese repräsentative Umfrage gibt Einblicke in das Verhältnis der Deutschen zu ihrem Geld. Jährlich befragt der DSGV zusammen mit einem Marktforschungsinstitut Menschen zu ihrer finanziellen Situation, zu ihren Gedanken über Geld, zu Finanzprodukten und Trends bei der Anlage. Das Vermögensbarometer ist also nicht nur eine Momentaufnahme, sondern zeigt, wie sich die Einstellung der Deutschen zum Geld im Laufe der Jahre verändert hat.

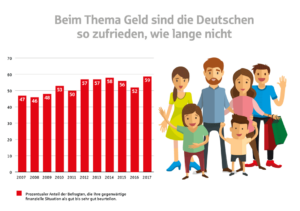

Die Deutschen sind so zufrieden, wie lange nicht

Die Deutschen, eine Nation der Pessimisten? Die Zahlen des Vermögensbarometers sagen etwas anderes. Im Jahr 2017 sind die meisten mit ihrer finanziellen Situation zufrieden. Auf die Frage, wie sie ihre finanzielle Situation bewerten würden, antworteten 59 Prozent der Teilnehmer mit „gut“ oder „sehr gut“.

Das ist der höchste Wert seit zehn Jahren, also seit Beginn der Finanzkrise im Jahr 2007. Damals waren nur 47 Prozent der Deutschen optimistisch, was den eigenen Geldbeutel anging. Und auch zuletzt war dieser Wert gefallen. 2015 und 2016 hatte der Anteil von positiven Bewertungen leicht nachgelassen.

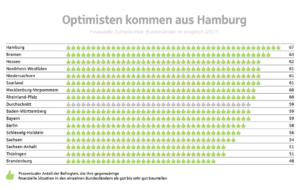

Im Mittel sind die Deutschen also glücklich mit ihren Finanzen. Dabei treiben einige Regionen den Durchschnitt mit ihrem Optimismus besonders nach oben. Die Werte in den einzelnen Bundesländern unterscheiden sich nämlich erheblich.

- Hamburger erreichen deutschlandweit den Höchstwert – 67 Prozent der Befragten bezeichnen sich als finanziell gut gestellt.

- Baden-Württemberg und Bayern liegen mit je 59 Prozent im Durchschnitt.

- Etwas pessimistischer sind dagegen – zumindest im Mittel – Brandenburger. Nur 48 Prozent der dort wohnenden Menschen beurteilen ihre finanzielle Lage als „gut“ oder „sehr gut“. Das ist im Ländervergleich der kleinste Wert.

Wenn Sie nun denken, die Deutschen würden vor lauter Optimismus ihr Geld verjubeln, liegen Sie falsch. 19 Prozent der Befragten wollen ihr Konsumverhalten sogar einschränken.

Über diese Entwicklungen sind die Deutschen besorgt

Jedoch gibt es in Geldfragen einen Stimmungs-Killer. Die Mehrheit der Deutschen macht sich Sorgen, wenn es ums Sparen geht. Fragt man nach dem „Warum“, geben von diesen Menschen 53 Prozent an, dass sie dabei das Zinsniveau und die Geldpolitik der Europäischen Zentralbank betrachten.

Infolge der Finanzkrise zwischen 2007 und 2009 hatten die Zentralbanken den Zins gesenkt, um Schlimmeres zu verhindern. Diese Zinspolitik dauert nun schon lange an und viele wünschen sich eine Kursänderung beim Zins. So halten 64 Prozent der Befragten im Vermögensbarometer einen Anstieg der Zinsen für wichtig oder sehr wichtig.

Nur junge Menschen geben sich hier etwas optimistischer oder vielleicht sogar schon gewöhnt an die Zinslage. 29 Prozent der 14- bis 29-Jährigen sagen: Bei meiner Ersparnisbildung habe ich keine Bauchschmerzen. Stellt man dagegen allen Altersgruppen diese Frage, sind nur etwa ein Viertel der Teilnehmer sorgenfrei.

Dabei müssten gerade junge Menschen schlechte Laune wegen des Zinses haben. Weil sie am Anfang ihrer Vermögensbildung stehen, wird sie der niedrige Zins beim Sparen stark einschränken. Bei vielen Anlagemodellen fällt dann nämlich ein kaum nennenswerter Ertrag über den Zins ab. Und das wird sich vor allem bei der Altersvorsorge drastisch bemerkbar machen.

Gleichzeitig sagt rund ein Viertel der Deutschen: Ich sorge nicht vor. Und bei den 18- bis 29-Jährigen bezeichneten sich sogar 36 Prozent als Nicht-Vorsorger.

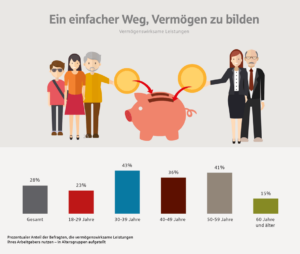

Ein einfacher Weg, Vermögen zu bilden – den kaum jemand nutzt

Dabei gibt es gute Möglichkeiten fürs Alter vorzusorgen, zum Beispiel mit vermögenswirksamen Leistungen.

Hinter dem sperrigen Begriff verbirgt sich eine staatlich geförderte Sparform, die sich fast jeder Berufstätige von seinem Arbeitgeber finanzieren lassen kann. Vermögenswirksame Leistungen sind eine unkomplizierte Möglichkeit, um das eigene Portemonnaie zu schonen.

Jedoch tun das nur 28 Prozent der Befragten. Besonders bei jungen Menschen ist auch hier der Groschen noch nicht gefallen. 77 Prozent der 18- bis 29-Jährigen Arbeitnehmer nutzen vermögenswirksame Leistungen entweder nicht, sie kommen für sie gar nicht infrage oder sind ihnen sogar gänzlich unbekannt.

Was sich seit der Finanzkrise geändert hat

Es gibt natürlich immer Favoriten beim Vermögensaufbau. Seit Beginn der Finanzkrise 2007 und der darauf folgenden Zinssenkung hat sich dabei allerdings einiges verändert.

2007 hielten noch die meisten Lebens- und Rentenversicherungen für den besten Weg, um Geld zu sparen. Im Zehnjahresvergleich haben beide allerdings ihre Top-Plätze verloren. Nur noch jeder vierte Deutsche hält eine Lebensversicherung für den richtigen Weg beim Sparen. Bei der Rentenversicherung gibt es eine ähnliche Tendenz. In beiden Fällen haben sich die Beliebtheitswerte innerhalb von zehn Jahren halbiert.

An die Spitze der favorisierten Produkte zum Vermögensaufbau hat sich das Eigenheim gesetzt. Für 54 Prozent der Deutschen ist die selbstgenutzte Immobilie der wichtigste Anker beim Vermögensbaufbau.

Spannend dabei: Im Vergleich zu 2016 ist der Trend leicht rückläufig. Vor einem Jahr hielten noch 59 Prozent der Befragten die eigene Immobilie für den richtigen Weg. Steigende Haus- und Wohnungspreise machen sich hier möglicherweise seit dem vergangenen Jahr bemerkbar.

Niedrige Zinsen sorgen einerseits dafür, dass mit den klassischen Sparformen derzeit kein Gewinn gemacht wird. Auf der anderen Seite sind Kredite dafür zu günstigen Bedingungen zu haben.

Und Menschen, für die grundsätzlich ein Darlehen infrage kommt, haben sich darauf eingestellt. Jeder Vierte unter den Besserverdienenden (Nettoeinkommen von 2.500 Euro oder mehr) hat mit seinem Kreditverhalten sogar schon aktiv auf das Zinstief reagiert oder denkt zumindest darüber nach.

Hier gilt es aber aufzupassen: Viele Befragte, für die ein Kredit infrage kommt, verlängern gern die Kreditlaufzeiten. Das scheint durch die niedrigen Zinsen, die sie für das Darlehen bezahlen müssen, schließlich verschmerzbar. Jeder Fünfte in der Einkommensklasse „1.500 und 2.000 Euro netto“ gibt an, das zu tun. Damit setzt man sich jedoch einem Risiko aus. Denn wenn der Zins in den kommenden Jahren wieder ansteigen sollte, wird die finanzielle Belastung für diese langen Kredite sehr hoch sein.

*Hintergrund zum Vermögensbarometer

Für das Vermögensbarometer wurden im Frühsommer 2017 vom Meinungsforschungsinstitut Kantar Added Value insgesamt 2.884 Menschen in Deutschland befragt.